【投資初心者向け】新Nisaで投資を始める前に知っておきたいこと

新しいNisaの制度が拡充されることが決まり貯蓄から投資へと国をあげて、投資をしましょう!

という流れが進んでおりますが、今回は投資をする前に考えておきたい事項について今回は解説していきます。

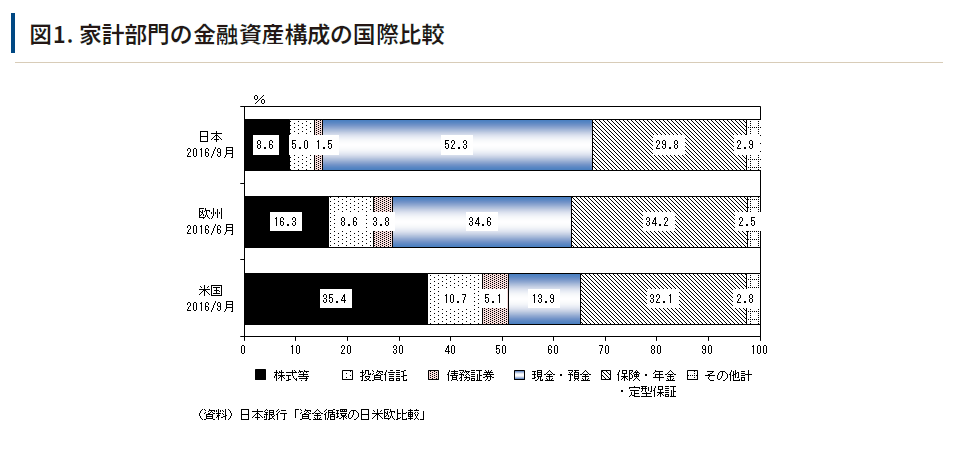

日本と欧米の保有資産の違い

具体的な解説を行う前に国や地域によって資産の持ち方に大きな差があることはご存知でしょうか?

欧米の方は様々なものに分散投資をしているのに対して、日本人は資産50%以上が預貯金となっています。

なんと8割近くを預貯金、保険、年金が占めています。

現在日本の銀行で定期預金をすると0.002%程の利率でほとんど増えません。

もし欧米で銀行がこんな低金利を実施すると、ほとんどの預金者は預金をを引き上げて他の金融商品に投資することになります。

もっと高利回りの有利な運用先を探すのが世界の常識になります。

それにもかかわらず日本人は金利がほぼ0なのにお金を銀行に預けたままです。

なぜ日本人は黙ってお金を預貯金のままにしておくのでしょうか?

それは日本の国債の発行の仕組みなどに理由があります。

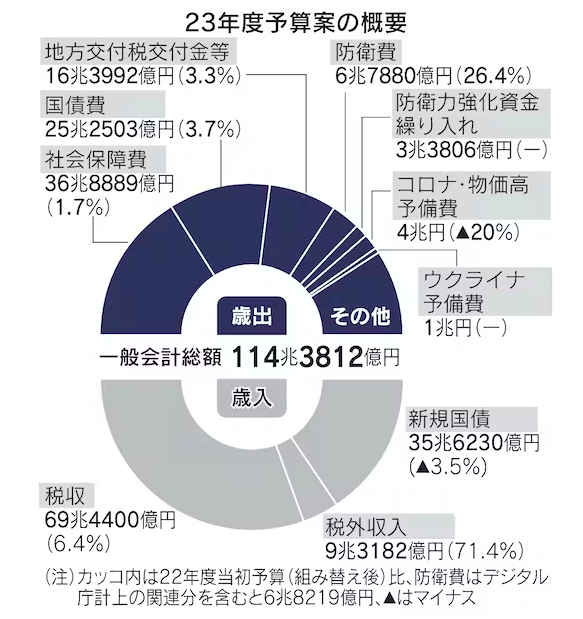

23年度の予算案の中で約35兆円を国の借金である新規国債を発行することとなっています。

国民から徴収した税金が約70兆円、それに対して国家予算は114兆円という内訳になっています。

このように例年政府は40兆円から60兆円の借金をして、税収を補って来ました。

これを一般家庭に置き換えて考えて見ましょう。

毎月必ず114万円生活に必要なお金が出て行くのにもかかわらず、収入が70万円しかない家庭を考えたらかなりまずい状況ですね。

それなのになぜ今まで予算に見合う税金を上げ支出に見合う収入を確保してこなかったのでしょうか。

それは税金をあげてしまうと選挙に勝てなくなってしまうからです。

そのため選挙に勝つためにも政権としてはこのような問題は孕みつつも、

税金は安いままで放置しなければならなかったというわけですね。

ただ毎月かかるお金は変わらないので、私たちが銀行などの金融機関に預け入れている貯蓄を元に金融機関が国債を購入し、政府は必要な時に必要な分の国債を発行して金融機関から国民のお金の投資できるというわけなのです。

政府としては日本国内の金融機関にお金を預けてくれなくなることが困ることになります。

そのため貯金は安全、美徳であり、投資は危険、邪道だと教えを広げ、金融機関にお金を預けている状態を保ち、結果的に国民からお金を好きなタイミングで借りられるということですね。

このような背景から日本では欧米諸国のように貯蓄から投資という流れにはなりづらかったのです。

さて日本人がなぜ投資に対して慎重であったかという背景を理解したところで、

次に投資を考える上で重要なお金の3つの持ち方について解説していきます。

世の中には多くの金融商品が存在しているのですが、

大きく3つに分類することができます。1つずつ解説をしていきます。

1、元本保証型

2、元本確保型

3、それ以外

1、元本保証型の金融商品

1の元本保証に当たるものは銀行や郵貯に預けている預貯金のみです。

預貯金のリスクとリターンについて解説していきます。

預貯金のリターンは利息収入を得ることです。

利息のつき方には単利と複利の2種類があります。

単利は元金100万円に対して、毎年5万円ずつ利息が計上されていく運用方法で、

複利は元本についた利息を受け取らずに利息も預金、元本に組み入れて運用するものです。

複利についてはあの有名なアインシュタインも認めている程です。

利息に利息がつきますので、当面使わないお金については複利運用する方が資産を増やすことができます。

元本100万円で年利5%の場合の複利運用をした場合のシミュレーションをして見ます。

1年目は100万円の元本に5%をかけた5万円が利息としてつきます。

2年目はその5万円の利息を受け取らずに元本に組み入れて複利運用します。

そうすると105万円に5%をかけた5万2,500円が2年目の利息となります。

そして3年目はその利息も受け取らずに元本に組み入れてというように複利運用されていきます。

そして30年後には年利5%で100万円を運用し続けると432万円となります。

全く運用しなかった場合と比べて332万円も差額が出る程の差になります。

上記が預金におけるリターンですが、預けたお金が減らないという元本保証である預金にも一部リスクは存在しています。

それがインフレリスクというものです。

インフレとは物価や不動産の価格が上がることをいい、円の価値が下がるということになります。

物価や不動産が上がると相対的に円の価値が目減りするのです。

日本人の方の多くは、ドルやユーロなどの外貨に持っていなければ、為替が変動してもリスクがないと思い込んでいますが実はそんなことはありません。

預金や貯金、現金は額面は減りません。

しかしそれは金額が減っていないだけで、物価に対しての円の価値は目減りしてしまいます。

本来5,000円のものが10,000円になれば、お金の価値は半分になってしまいます。

1ドル=100円だったのが1ドル=140円になっている昨今では、10万円で行けていた海外旅行が14 万円出さないと行けなくなってしまう状況になっているということですね。

2、元本確保型の金融商品

1の元本保証は聞き馴染みがあるかも知れませんが、あまり元本確保というものは聞き馴染みがないかも知れません。

元本確保型というのは一定の条件のもとにだけ、元本が保証されることを元本確保と言います。

例えば満期が決まっている保険や、債券などの金融商品が元本確保という分類になります。

満期が来たタイミングでいくらになって戻ってくるという、

一定の条件のもとにだけ元本が保証されることを元本確保と言います。

途中で解約したりすると、目減りしてしまうリスクがありますが何年後にいくらになっているという性質を利用して、お子さんの教育資金や、老後の資産づくりなどに活用するなど活用方法があります。

それ以外の金融商品

3のそれ以外についてはどのようなものが当てはまるかというと、株式や不動産などが当てはまります。株式や不動産は元本保証はもちろん、いついくらになっているという元本確保もされていません。

そのためリスクが高い分、株式は預金や債権よりも高いリターンが期待できるのです。

基本的にリスクとリターンは比例するため、リスクを取ることでリターンを得ることができるのです。

だからと言ってなんでもかんでもリスクを取って高利回りの商品に手を出すことは投機、つまりギャンブルとなります。

大切なのは色々な投資先のリスクやリターンを検討して、自身が必要なタイミングで必要なリターンを得られるようにプランを立てることです。

投機というギャンブルはゼロサムゲームと言われております。

ゼロサムゲームとはその市場やゲームに参加している人の収支や勝ち負けを合計すると0にしかならないというものです。

競馬やパチンコなどのギャンブルは誰かが勝ったら、その分誰かが負けることで成立しています。

なので、何も新たな価値を生み出してはおらず、誰かのお金が誰かに移動したということになります。

短期が投機、ギャンブルということは反対に長期安定的に行うのが投資となります。

株式投資において短期売買は投機となります。反対に長期の株式投資は投資と言えます。

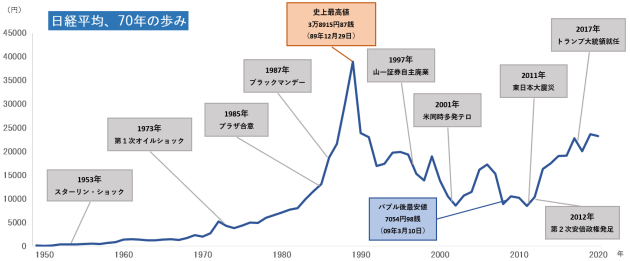

一例としてかつての高度経済成長期を日本を見ていきましょう。

これは日経平均株価の推移を表したグラフです。

1950年の日経平均株価はたったの100円でした。

しかし40年後の 1990年には 38,915円という最高値を記録しました。

なんと40年間で約400倍になっていたわけです。

これがどれだけすごいのかというと1950年に100万円投資して入れば40年後にはなんと4億円近くになったのです。長期スパンでの投資の威力が良くわかるかと思います。

1-3のタイプの金融商品について解説しましたが、それぞれメリットもデメリットも存在します。

その際に大事なのはいつまでにいくら必要なのかというプランになりますので、

身近なファイナンシャルプランナーの方と一緒に考えることをお勧めします。