今さら聞けないイデコ(iDeCo)とは?【わかりやすく解説】

「イデコやった方がいいよ!」という話は良く聞くけど、何なのか良くわからない…

色々調べてはみたものの、イマイチ仕組みが理解できない…

という方は多いのではないでしょうか?

今回はイデコ(iDeCo)について、初心者向けに分かりやすく解説をしていきたいと思います。

イデコ(iDeCo)とは何か?

iDeCoとは、個人型確定拠出年金の事で、かんたんに言うと、「自分で創る年金」です。

毎月一定額を積み立てて、それを老後に受け取る、というシンプルなものですが、

これをすることによって、節税になるというメリットがあるのです。

これが、ただの節税ではなく、積み立てる時と受け取る時、つまりは入口と出口、両方節税になるという特徴を持っているのです。

どういう事?と思われると思いますが、後々わかりやすく解説していきます。

その前に、iDeCoが生まれた背景をお伝えしていきます。

iDeCoが生まれた背景

よくテレビで耳にする「老後2000万円問題」

今の財政状況のままでは、皆さんの老後の生活費を年金だけでカバーするのは難しい時代に入っているという事を国が公言してしまっております。

この状況は国だけでなく、会社も同じで、会社が社員の退職金を約束するのが難しい時代に入っております。

日本の退職金制度は元々「確定給付年金」という制度が主流でした。これは、その名の通り、給付額つまりは受け取れる年金が確定してますよという制度です。

しかし、実際には退職金を約束するのは会社にとってリスクなので、新たに生まれた制度が「確定拠出年金」という制度です。

確定拠出年金は、海外では元々導入されていた制度ですが、かんたんにいうと、自分で退職金を積み立てて良いですよ。という制度です。会社員はお給料をもらう際に所得税や住民税、社会保険料等が引かれた上で手元にお金が振り込まれます。

通常は、諸々引かれた上でご自身で資産運用や、積み立てなどをしていくわけですが、確定拠出年金の場合はお給料を受け取る前に、退職金用に積み立てができる制度になっています。ですので、税金や社会保険料等を引かれずにそのまま積み立てができるので、節税になるのです。

上記はいわゆる企業型確定拠出年金と言われる制度で、退職金制度の1つです。

ただし、この確定拠出年金という制度は前述の確定給付年金とは違い、積み立て額が確定しているだけで、受け取れる金額は確定していません。運用先は自分で決めないといけないので、場合によっては元本割れする可能性もあります。

そして、今回のiDeCoというのは、個人型確定拠出年金という事で、上記の確定拠出年金を、企業型確定拠出年金制度が無い会社員の方や、パートや自営業の方でも活用できる、という制度なのです。

つまりは、税金の優遇をするので、退職金を年金だけに頼らず自分で創ってね、という制度です。

メリット1:入口の節税

iDeCoのメリットは上記の通り、節税です。

そして、節税のパターンが2つあります。その1つが入口、つまりは積み立てるだけで節税になるという事です。

所得税や住民税は、いわゆる課税所得、つまりは皆さんの稼ぎによって決まってきます。

所得税は累進課税ですので、稼げば稼ぐほど、税金も大きくなるのです。

しかし、この所得税は収入によって決まるのではなく、課税所得というものによって決まってきます。

課税所得とは、所得から所得控除と呼ばれるものを引いた金額になります。

そして、このiDeCoで積み立てた金額というのが、この所得控除に含まれるのです。

つまり、iDeCoで積み立てた分の金額が税金の計算から除外されるので、その分税金が安くなるという事です。

例えば、年間20万円でiDeCoの積み立てをした場合、20万円ほど所得控除されることになるので、

仮に所得税率が5%、住民税率が10%であれば、年間3万円の節税になります。

年間20万円積み立てて、3万円の節税であれば、利回り15%なので、そう考えると、ものすごくメリットがありますよね。

メリット2:出口の節税

iDeCoのもう1つの節税のパターンとしては、受け取る時になります。

積み立てたiDeCoの受け取り方は、3種類あります。

1つは、一括で受け取る方法。

2つ目は、年金として受け取る方法。

3つ目は、一括と年金の組み合わせです。

一括で受け取った場合には、退職金控除が使えるので先ほどの所得控除と同じ考えで、利益に対して全額課税されるわけではなくなります。

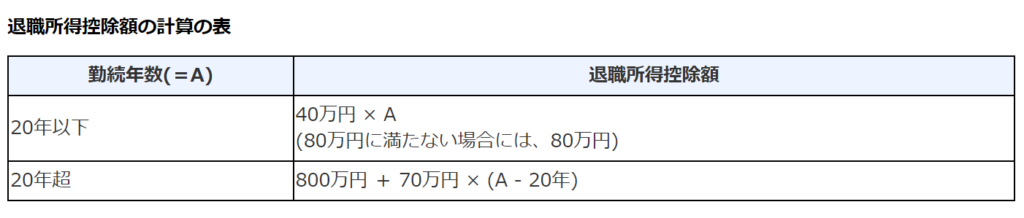

退職所得は、(収入金額-退職所得控除額)×1/2で計算されるのですが、例えば、30年会社勤めをされた方の控除額は1500万円になります。

つまり、受取額が1500万円の場合には、退職所得は0円になるので、全額非課税になるのです。

また、年金として受け取った場合にも、公的年金控除が使えるので、年金受給額にもよりますが、節税になる可能性があります。

例えば、公的年金とiDeCoの受給額が合計で年間300万円であれば、これに掛かる税金は年間110万円控除された上で計算されます。

例えば、不動産を購入して家賃収入を得る場合や、株式の配当などを受け取る際はこのような公的年金控除を使う事はできません。

iDeCoの運用益も含めて、将来受け取る際には、公的年金控除を使う事ができるのです。

65歳以上の方は、収入がiDeCoと公的年金だけで、合計158万円以下であれば、基礎控除が48万円なので(令和3年時点)税金は掛かりません。

※収入158万円ー公的年金控除110万円ー基礎控除48万円=0円

上記の通り、iDeCoの場合は退職所得控除もしくは公的年金控除が使えるので、受け取る時も節税になるのです。

デメリット1:運用リスク

iDeCoは運用先を自分で選択するので、例えば株式などに投資して、受け取る時に元本割れする可能性はもちろんあります。運用先を元本保証のものにすることもできますが、そうでないものを選択した場合には、定期的に運用先を見直すなどをして、ご自身で管理をしておかないと、気づいたらものすごく損をしていたという事になりかねません。

もちろん、長期で積み立てをすることによっても、そのリスクは軽減できますが、節税になるので必ずメリットが出る!というものではない点には、注意が必要です。

デメリット2:60歳まで引き出せない

運用リスクというデメリットは、他のどの資産運用においても言える事ですので、iDeCoに限定したものではありません。

実質、iDeCoの唯一にして最大のデメリットは何か?といえば、60歳まで一切引き出せないことにあると思います。

目的はあくまで、年金であり、退職金であるので、途中で積み立てたお金を使いたくなっても、使う事ができないのです。

例えば、マイホームの頭金に使いたい、結婚資金に使いたい、教育資金に使いたいという目的には一切向かないのです。

あくまで、目的は老後一本です。

もちろん、60歳まで一切引き出しができない事自体がメリットに感じられる方もいらっしゃるかと思いますが、

そのことを考えずに無理に積み立てをしてしまうと、後で後悔してしまう可能性もあると思います。

会社員や、公務員の方で、安定収入があって、銀行預金もしっかり貯められる方は、余剰資金で老後の為にiDeCoをやっていく事は、とても良い判断だと思います。

一方で、安定収入が無い方や、まとまったお金が老後までに必要になる可能性がある方は、ライフプランを考えた上で、判断をした方が良いでしょう。

まとめ

iDeCoは年金を国や会社に頼らず、自分で創っていきましょう。というものです。

税金の優遇があるというメリットがある一方で、運用リスク、老後まで引き出せないリスクがあります。

全ての人が今すぐにやった方が良い、という訳ではなく、今の預貯金状況やライフプランによって、金額や始めるタイミングなどは考えた方が良いでしょう。

現預金が無い方は、iDeCoは流動性が一切ないので、現預金を貯める事を優先した方が良いですし、現預金や老後までの資金計画がしっかり立っている方で、余剰資金を老後に回せる、という方にとってはiDeCoはとても有効な手段になります。