そもそも年末調整って何?【年末調整と保険にかかわる税金を解説】

お勤めの方は年末に会社から書類を受け取って、家族の情報等を書いて年末調整をしていると思います。

一応書いてはいるけど、一体何のために出している書類なのか?

を理解されている方は多くはないのではないでしょうか。

今回は年末調整と、保険にかかわる税金の解説をしていきます。

源泉徴収は誰のための制度?

会社にお勤めの方は、お給料をいただく時には所得税を天引きされています。

良く耳にする源泉徴収とは所得税の天引きの仕組みのことを言います。

所得税の原則は自分で確定申告を行って、税額を自分で計算する申告納税方式なのですが、

なぜ源泉徴収制度という制度がつくられたのでしょうか?

余談ですが、歴史的をさかのぼると源泉徴収の制度のはじまりはイギリスでのナポレオン戦争時に、

貴族階級を対象として、戦費調達のために所得税を徴収したことと言われています。

意外と長い歴史があったのですね…!

さて話を戻しまして、日本の給与所得者は約6,000万人(令和2年現在)も存在しています!

残念ながら6,000万人全員が自主的に正しい申告をするとは思えませんね。

そのため税務署の立場からすると納税者の自主性に任せてしまっては、

本来徴収できた税金を徴収できない恐れがあります。

そのためのリスクヘッジとしても事前に徴収しておいた方が安心ですよね。

また事前に徴収しておけば、確定申告の徴収手続きが全額ではなく、

源泉徴収した金額に対しての不足分を徴収すればよいので徴収の手続きが簡単になります。

さらにこれは気持ち的な側面になりますが、毎月ちょっとずつ源泉徴収しておけば、

税金を1年分を一括で納税させるよりも、税金が高いなと感じさせないようにできるかも知れません笑

つまり税金を徴収する側にとっては非常に優れた制度だということです。

そして源泉徴収された所得税は会社に代わりに税務署に納付しているということになります。

源泉徴収と年末調整の関係

源泉徴収の仕組みが分かったところで、次は年末調整について解説していきます。

年間の源泉徴収された納税金額と、年間のお給料から計算される本来の納税金額は実は一致しません。

何故かというと扶養している家族が増えたり、減ったりすることや、加入している保険の生命保険料控除、地震保険料控除、

加えて自宅を住宅ローンで購入した人は、住宅ローン控除など年末調整で精算して、本来納める税金を計算するため、

そこに税金のずれが発生します。

このような税金のずれの清算手続を年末に行うので、年末調整と呼ばれているのですね。

天引きされた源泉徴収額が年末調整で計算した年税額より多い場合には税金が還付されます。

年末調整と生命保険料控除

先ほど出てきた生命保険料控除についても解説していきます。

基本的には保険の契約者と、保険料の支払者は同じです。

難しく聞こえますが簡単に言えば、契約した人が他の人なのに、他人の保険料は払うことはしませんよね。

ですが例外的に異なる場合は、保険料を負担した納税者の所得から控除になります。

身近な例を挙げると、例えば契約者が奥さんで、実際の保険料を負担したのがご主人の場合には、

ご主人の所得から控除となります。

生命保険料控除には、

一般生命保険料控除

介護医療保険料控除

個人年金保険料控除

の3つがあります。

生命保険料控除は「所得」控除になります。

控除額分の税金が減る「税額」控除ではありませんので要注意です。

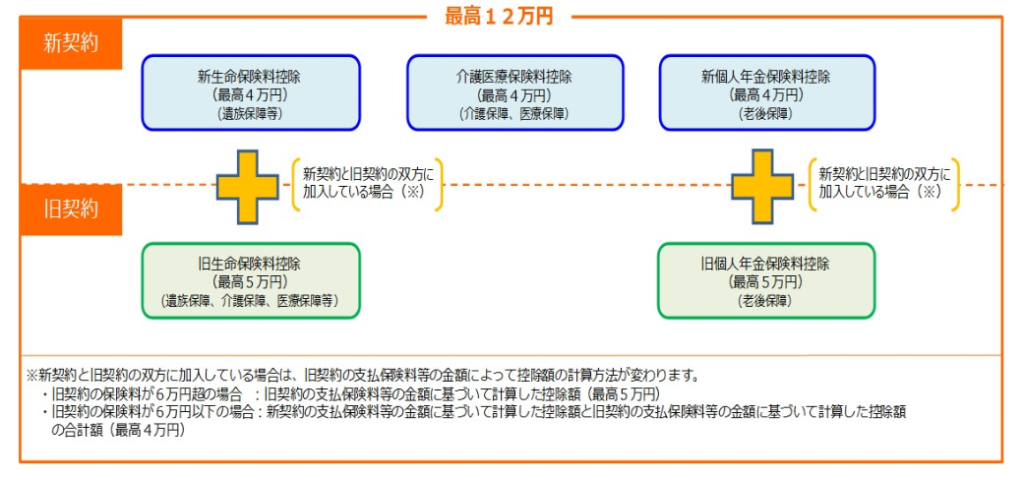

ちなみに生命保険料控除は、

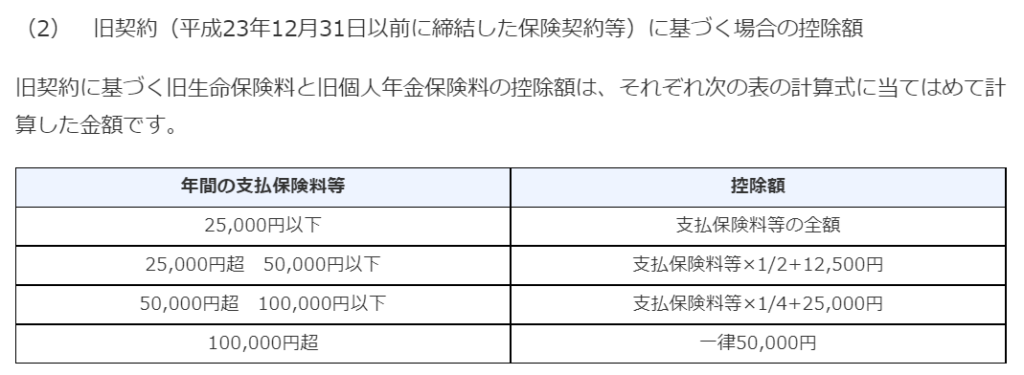

平成24年1月1日以降と平成23年12月31日以前で控除額が違います。

平成23年12月31日以前→旧契約

平成24年1月1日以降→新契約

というように分かれます。

出典:国税庁

旧契約の生命保険料控除は5万円が控除限度額で、同じく個人年金保険料控除の控除限度額は5万円です。

両方とも最高額の控除を受けた場合は、合計10万円を所得から控除できます。

出典:国税庁

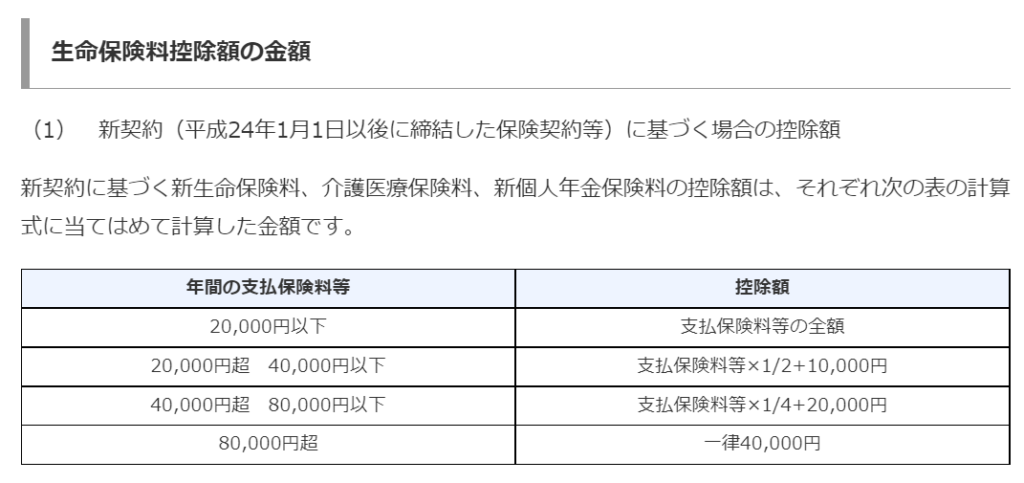

一方、平成24年1月1日以降に締結した契約に関する生命保険料控除額は下記の表のように変更になっています。

出典:国税庁

この時から以前はなかった介護保険料控除ができたことによって、

一般生命保険料控除

介護医療保険料控除

個人年金保険料控除

についてはそれぞれが4万円となり、合計最大控除限度額が12万円となりました。

ちなみに旧契約と新契約が混じる場合の合計最大控除限度額も12万円に合わせられています。

保険金を受け取った時の税金

今までは保険金を支払った際の税金の話をしてきましたが、

次は保険金を受け取るときの税金について解説していきます。

個人が死亡保険金を受け取った時は税金が課税されるのですが、

その時にどのような税金がかけられるのかは、

被保険者

保険料負担者

受取人

の関係によって決まることはご存じでしたでしょうか?

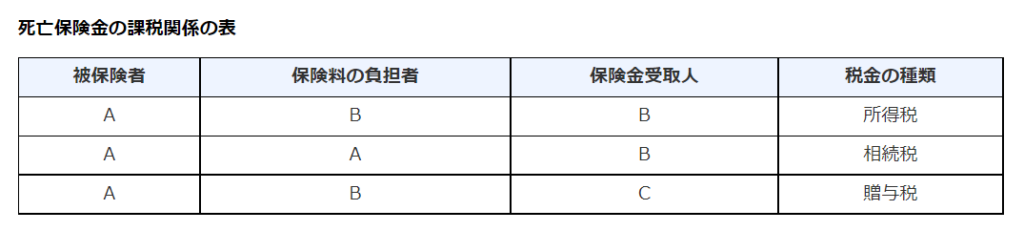

これは被保険者、保険料負担者、受取人の関係による税金の種類を整理した表です。

出典:国税庁

真ん中の被保険者と保険料負担者が同じでで保険受取人が遺族などの他の人、こちらが良くある保険加入の形だと思います。

例を挙げると遺された奥さんや子供に財産を残してあげたいという保険加入の形ですね。

この場合、保険金受取人が受け取った保険金はみなし相続財産となり、相続税がかかります。

次に一番上の保険料負担者と保険受取人が同じ人の場合です。

これは子供が保険を契約してお金を払い、親に保険をかけているパターンです。

受け取った死亡保険金は一時所得として、所得税の課税対象となります。

被保険者、保険料負担者、保険金受取人の全てが異なる場合は贈与税の対象となります。

次に個人年金保険にかかる税金についても解説します。

年金の受け取り前にかかる税金については契約者、被保険者受取の関係に上記でお伝えしたように

所得税、相続税、贈与税がそれぞれかかります。

年金受取開始時の税金ですが、こちらは保険を契約してお金を払っている契約者と年金をもらう受取人が異なる場合には、

年金を受け取ることができる権利の年金受給権をもらったとして贈与税が課税されます。

そして年金受取開始後の税金については、毎年受け取る年金に対して雑所得として所得税、住民税の課税対象となります。

可哀想な人に対しては非課税?

次に給付金が支払われた場合の税金について解説します。

満期保険金や死亡保険金以外の各種給付金は、原則として税金がかかりません。

例を挙げると入院、手術、生前給付保険金などが該当します。

これらの給付金は被保険者本人またはその配偶者や基本的にその家族の方が受け取ることに対しては課税されません。

また保険の中にはリビングニーズ特約という下記のような内容の特約が付いているものがあります。

出典:国税庁

リビングニーズ特約から発生する生前給付金なども非課税となります。

税金は本当に困っている人に対してお金が支払われることに対してはかからないように設定されているということですね。

このような形で保険の種類や受取人との関係性で税金の種類が変わったり、

一方で困っているときの給付金は非課税のものあるということをご自身で判断するというのは

簡単ではありませんので、是非身近なファイナンシャルプランナーの方を頼ってみてください。

※ファイナンシャルプランナーは税理士ではありませんので、個別具体的な税務相談はできませんが、

一般的な税金のお話しならお伝えする事ができます。