お勤めの方は給与明細に所得税、住民税そして社会保険料が差し引かれた金額が

お給料として振り込まれていると思います。

しかしこの所得税と住民税がどのような仕組みで決まっているのかを

ご存じの方は多くはないのではないでしょうか?

なお社会保険料の仕組みについてはこちらの記事をご覧ください。

【上がる社会保険料の実態と計算方法】自分で稼いだ方が良い?

所得税と住民税はどうやって決まるの?

今回は私たちの身近な税金である、所得税と住民税の仕組みを解説していきます。

まず税金は課税方法によって、申告納税方式と賦課(ふか)課税方式に分けられます。

つまり税額を「誰が」計算するかによって2つに分けられます。

1つめの申告納税方式は所得税などが該当し、納税者が自分で税額を計算する方式です。

身近な例で挙げると自分で確定申告をして税額を算出するという方式です。

2つめは賦課(ふか)課税方式で、国や地方公共団体が税額を計算して、税金を納める人にその金額を通知する方式です。

住民税は所得税の申告をもとに、地方公共団体が計算して通知する賦課(ふか)課税となります。

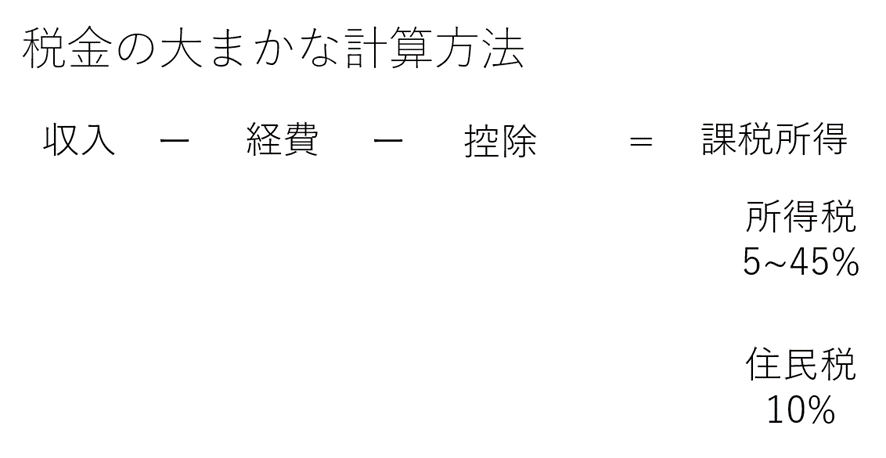

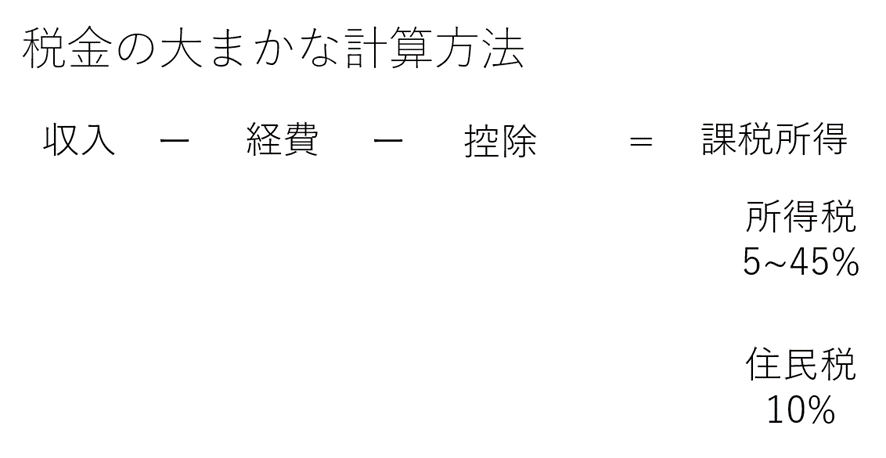

ちなみに税金は収入金額ににそのままかけられるのではなく課税所得というものにかかります。

図解をすると下記のようなイメージです。

収入から必要経費を引いて、その後所得控除を引いて課税所得を求められます。

個人の税金はこの課税所得にかけられ、課税所得によって今年の所得税と来年の住民税が決まります。

よく新卒1年目のサラリーマンが2年目のお給料から住民税がかかって来るということを聞いたことがあると思います。

それは住民税は去年の所得から計算するからということですね。

サラリーマンの必要経費「給与所得控除」

所得税の計算を最も身近な所得である、お給料の給与所得の計算方法で見ていきましょう。

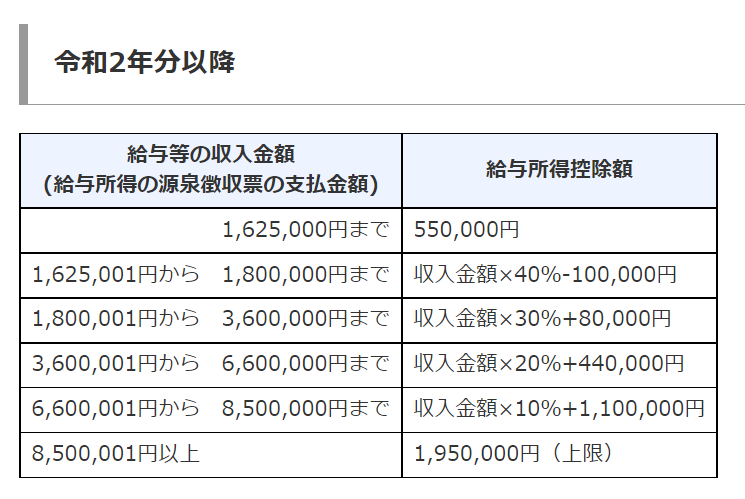

まず給与所得を計算します。

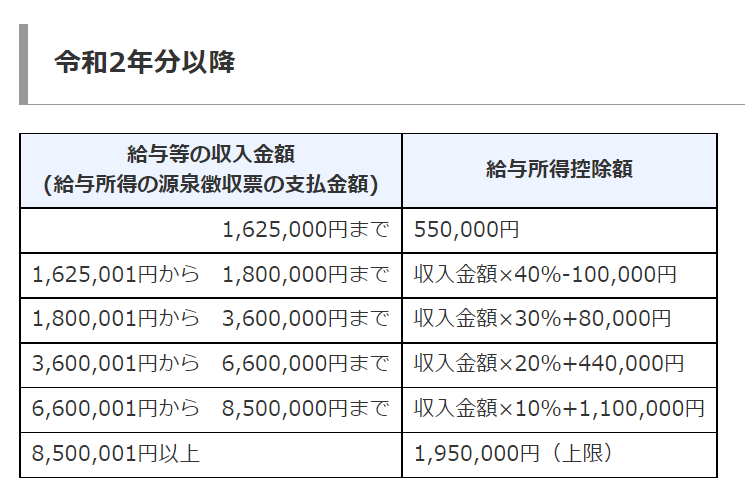

出典:国税庁

給与収入金額から、給与所得控除を差し引きます。

給与所得控除とはサラリーマンに用意された必要経費で、給与収入金額に応じてその金額が決められています。

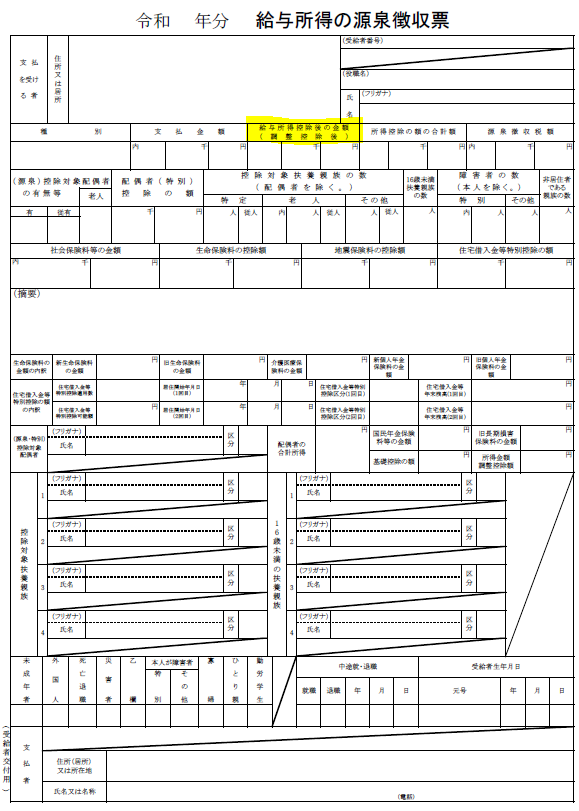

年末から年始にかけて渡される源泉徴収票の給与所得控除後の金額と記載されているものが給与所得です。

出典:国税庁

税額は課税所得に税率をかけて求めていきます。

自分でできる所得税・住民税の計算と納め方

それでは一見難しく見える所得税額の算出方法を見ていきましょう。

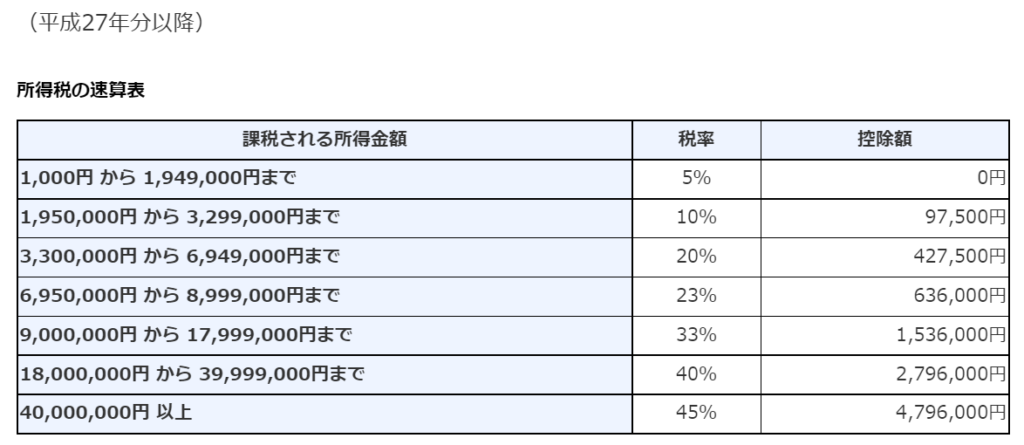

下記が所得税の速算表というものでこちらを元に所得税が計算されます。

例えば課税所得が600万円だとします。

課税所得が600万円だから、600万円すべてに対して、上記の表のとおり20%の税率がかかって来るんだ!

と思われている方がいらっしゃいますが、こちらは間違いです。

所得税は超過累進(ちょうかるいしん)税率という、ある一定額までは税率が5%、

そこから一定額以上は10%というように階段上に税率が上がっていく仕組みを採用しています。

なので600万円すべてに20%の税率がかかって来るわけでは無いのです。

ただ計算手順が非常に煩雑になるので、上記の速算表というものを用いて計算を簡略化できるようにしています。

計算手順としては600万円に20%をかけます。それではかけすぎた部分があるので、かけすぎた控除分を差し引きます。

この場合は427,500円を差し引き、772,500円が所得600万円の人に対する所得税ということになります。

そして住民税は前年度の申告所得をもとに地方自治体が税額を算出します。

住民税を納める年つまり、課税対象となる所得が発生した年の翌年の1月1日に住民票のある場所となります。

令和3年に稼いだ所得については令和4年の1月1日に住民票のある場所に収めることになります。

例えば令和4年2月に新潟→東京に引越をして住民票を移したとしても、

令和4年の1月1日には新潟に住民票がありますので、新潟に住民税を納めることになる訳ですね。

住民税も基本的には所得税の計算と同様の計算となります。

そして住民税は超過累進(ちょうかるいしん)課税ではなく、課税所得に一律10%の税率をかけて算出します。

納める方法として会社が代理で徴収する特別徴収と、自分で納付を行う普通徴収の2つがあります。

1つ目の特別徴収とは、毎月の給与から会社が給与からの天引きで徴収して、市区町村に納付する制度です。

地方自治体から前年の所得に対する税額を会社に通知します。

副業をしている方は給与の他に所得があるため、当然住民税の税額は多くなります。

この通知によって副業が会社にバレることが多いのです。

2つめの普通徴収とは、市区町村から各個人宛に納付書が送付されて、納税者が自分で住民税を納付する制度です。

納付は一括払いか4回払いを選択でき、基本的に6月、8月、10月、翌年1月の4回に分けて納めることができます。

お勤めしつつ、副業をされている方は、確定申告をする必要がありますがその際に普通徴収を選択することができます。

会社に副業をしていることをバレたくない場合には、普通徴収を選択するようにしましょう。

なお副業については税金的なメリットもありますので、こちらの記事をご覧になさって下さい。

【副業がおすすめの理由】確定申告で得をする!?

103万円の壁の正体

アルバイトやパートをしたことがある方は103万円の壁という言葉を耳にしたことがあると思います。

これは主婦の方や学生のアルバイトの方などがこの金額以下にしておけば、

ご主人や、親御さんの税法上の扶養に入れる金額として知られています。

また税金がかからない範囲としてもよく耳にする数字かと思われますが、何故103万というなんとも中途半端な金額なのでしょうか?

103万の壁の正体について解説していきます。

出典:国税庁

給与収入が103万円の場合、給与所得控除の金額は速算表の一番上の部分に該当し、給与所得控除額は55万円となります。

そして103万円-55万円=48万円となります。

そして基礎控除が48万円なので、48万円-48万円=0となります。

所得税が非課税かつ、税法上の扶養に入れる範囲の所得金額は48万円以下となり、これが103万円の壁の正体なのです。

このように所得金額を48万円以下にしていれば、ご主人の所得によりますが、ご主人の所得から配偶者控除として38万円が控除されます。

しかし注意しなければいけないのは、給与収入が103万円以下であっても住民税が課されることがあります。

ちなみに先ほど見た103万円の壁はご存知の方が多いと思いますが、実は女性の社会進出促進を目的に2017年の税制改正によって150万円という新たな壁ができたのはご存じでしょうか?

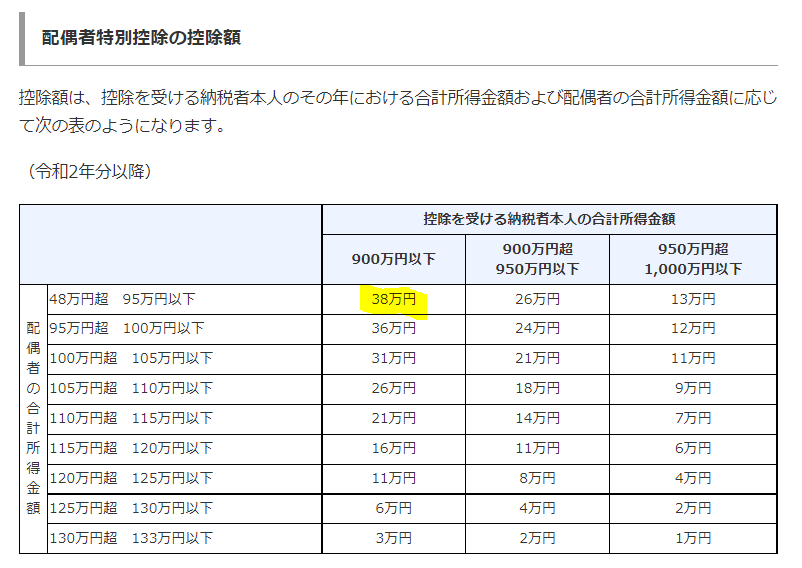

所得金額が95万円以下であれば、ご主人の所得から配偶者特別控除として、38万円が控除されます。

ご主人の総所得金額が900万円を超えると控除額が減額されます。

この場合は所得金額が48万円を超えているので、配偶者控除は対象になりませんが、配偶者「特別」控除が対象になります。

上記の表の黄色に色付けがされた部分になりますね。

要するに給与収入が150万円までは、ご主人の控除額は変わりません。

ただし課税所得が47万円なので、パートで働いている奥様に所得税及び住民税が課税されてしまいます。

税金を課税されたくないという方は、103万円以内に収めて置くのが良いでしょう。

次に住民税が非課税となる金額について解説していきます。

所得税が非課税となる年間給与収入金額は103万円以下ですが、実は住民税に関しては非課税となる金額が異なります。

仮に給与収入が103万円だったとします。

給与所得控除は同じく55万円で所得税と同じです。

給与所得控除後の金額は48万円となりますが、実は住民税の基礎控除は48万円ではなく、5万円分低い43万円なのです。

なので差し引いても課税所得は0にはならず5万円が残ってしまいます。

住民税は所得税と違い地方自治体によって異なりますが、課税所得をゼロにするには、

給与所得を43万円以下にする必要があります。

そのため103万円の壁よりも5万円低い98万以下にしておけば住民税の非課税ラインの金額になりますが、

住民税には所得割と均等割というものがあり、所得割は所得に応じて決まりますが、

均等割は基本的に全ての納税義務者から均等に税金を徴収しましょうというものですので、課税所得にかかわらず徴収されます。

一般的に住民税の非課税範囲は給与収入98万円以下ですが、均等割が課税されるかは地方自治体によって異なります。

そのため一概には言えませんが月の給料金額を8万円にして、年収96万円にしておけば、

ほとんどの地域で所得税も住民税も非課税にできる金額となります。

節税としてのidecoは有効なのか?

課税所得によって、今年の所得税と来年の住民税が決まります。

上記の式からわかるように所得控除を大きくすることによって、課税所得を下げることができます。

所得控除を大きくすることで良く検討されるのが個人型確定拠出年金ideco(イデコ)になります。

上限はありますが掛け金が全額所得控除となりますので、その分課税所得を下げることができます。

idecoとは掛け金を自分で支払い、自ら運用商品を決めて運用して資産を形成する年金制度を言います。

60歳になるまで掛け金を積み立てて、原則60歳以降に年金受け取りができます。

ただしidecoには注意するべき点があります。

あくまで「年金」ですので、原則60歳になるまで引出すことができません。

例えば50代の方は60歳まで預けておくスパンが10年以下となりますので、

所得控除を生かしつつ節税として検討されても良いかも知れません。

一方、20代の方は年金の受給開始まで30年以上もあります。

場合によってはインフレや円安の影響を受け、節税にはなるものの資産を目減りさせてしまうリスクも考慮する必要があると思います。

そのため一概にすべての人が加入した方が良いとは言えず、個々人のライフプランニングによって様々です。

そのためまずは自分の人生設計に適した選択肢といえるのか?

を身近なファイナンシャルプランナーの方にご相談してから加入を検討されるのをお勧めします。

tokyo-fp-salon.com

tokyo-fp-salon.com