【副業がおすすめの理由】確定申告で得をする!?

コロナ禍でリモートワークが増えている中、経済不安や働き方の変化から

『副業』にチャレンジする方も増えてきているのではないでしょうか?

副業には、様々なメリットがあります。

今回は、なぜ今副業をするべきなのか?副業をするメリットについて、わかりやすく解説していきたいと思います。

なぜ今、副業をするべきなのか?

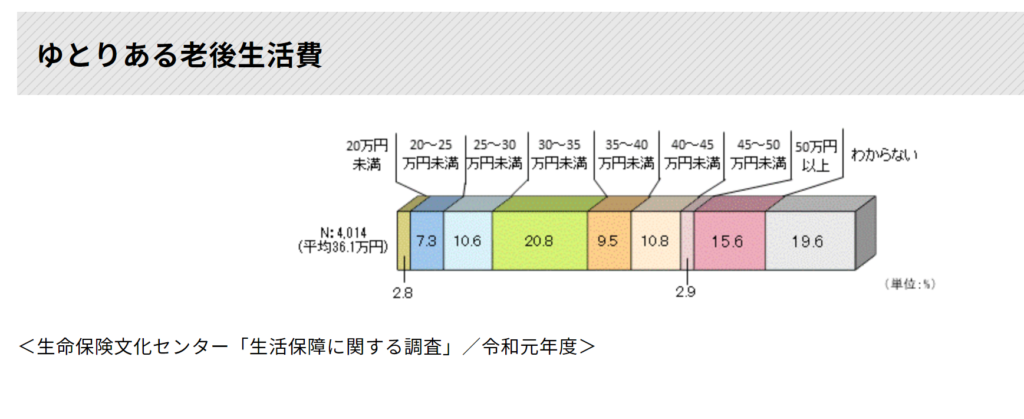

突然ですが、皆さんはご自身の老後の生活にいくら必要だと思いますか?

年金2000万円足りないという問題がニュースになりましたが、

3000万円?それとも5000万円でしょうか?

こちらをご覧ください

こちらは、公益財団法人の『生命保険文化センター』というところが、

年金生活をされているご夫婦に対して、「ゆとりある生活をするのに、毎月いくら必要ですか?」

という調査をした際のデータです(令和元年度)

その結果、回答として、「月36.1万円が平均である」という結果が出ました。

ということは、60歳から平均寿命約85歳までの25年で考えると、なんと1億500万円になります…!!

老後2000万円足りない、と話題になったニュースは、ばっちり年金をもらえたとして、

それでも最低限の生活を維持するためのお金としては2000万円足りない、ということなので、

実際にゆとりある生活を老後にするために出ていくお金だけで計算すると1億円をゆうに超える可能性があるのです。

老後の生活を豊かにするためにも、何かしらの努力をする必要がありますが、

必要な努力は2つしかありません。

1.収入を増やす

2.支出を減らす

当たり前ですがこの2つになります。

まずやるべきことは、「支出を減らす」ことです。

支出を減らすことに関しては、

固定費削減の知恵を備えたプロのFPにご相談いただくのが一番だと思います。

ぜひご相談されることをお勧めします。

次にやるべきことは、もう一方の「収入を増やす」という部分です。

「収入を増やすなんて難しい!」

と思う方もいらっしゃるかも知れませんが、

会社勤めをしている方が、今ある収入を

「来月から2倍3倍にしよう!」というのは確かに難しいと思います。

しかし、今の収入源を確保しながら、

収入源自体を2つ3つと、増やしていく

これはそんなに難しいことではありません。

昔は、終身雇用や年功序列が当たり前でしたので、年齢を重ねれば、ほぼ確実に収入が増えていった時代がありましたが、今はそうではありません。

できれば、別でアルバイトや、他の会社でも会社員として働かれるというより、ご自身のビジネスや、商売として収入源を創っていくことをお勧めします。

昨今は、コロナウィルスの影響等で、副業を解禁する企業が相次いでいます。

副業が節税になる?

副業をするメリットの一つとして、

場合によっては、会社員の方にとっての節税策になる

ということはご存じでしょうか?

副業をすることがなんで節税につながるの?というと、「副業が赤字の場合、課税所得が下がるから」です。

と言われても、全く分からないかと思いますので、詳しく解説していきたいと思います。

まず、そもそも税金はどのような計算で、いくら支払うことになるのか、からお伝えします。

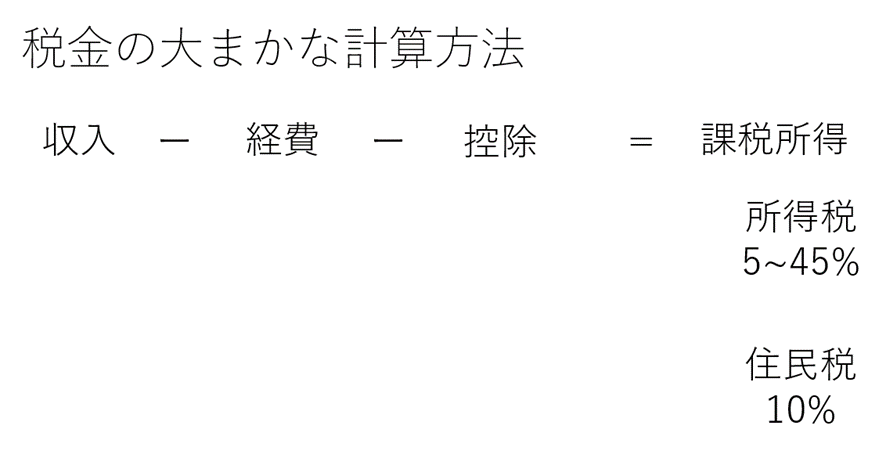

税金の計算方法

大まかに税金がどのように計算されるかを式で表したいと思います。

皆さんがいただいているお給料などの収入から、経費を引き、その後控除を引き、

課税所得という「税金の計算をする元の金額」を計算します。

その課税所得に対して、税率を掛けることによって、税金額が分かります。

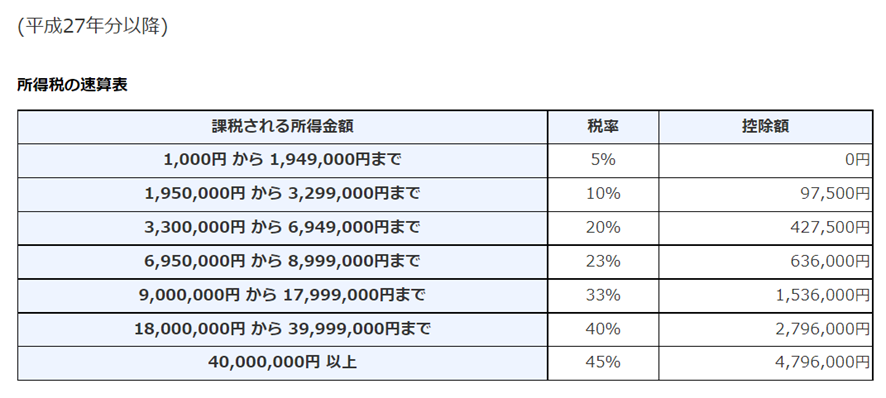

所得税はその課税所得に対して、5%から最大45%かかってきます。

加えて、住民税が約10%かかって来ます。

控除とは?

課税所得が高いと、税金は高くなりますし、課税所得が低いと、税金も安くなります。

税金は収入ではなく、あくまで課税所得で決まるのです。

課税所得は、収入から「経費」と「控除」を差し引いた上で計算されます。

この控除というのは、かんたんに言えば、「ある条件に当てはまる人は税金を優遇します」というイメージです。

医療費が多く掛かっていたり、ご家族を養っていたり、生命保険に入っていたりする場合は、それぞれ控除されます。

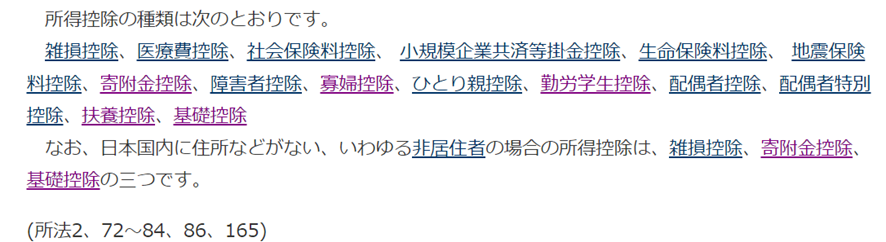

他にもこちらの通り、沢山の控除が存在します。

アルバイトやパートをされている方で「103万円の壁」

という言葉を耳にしたことはありますでしょうか?

103万円を超えなければ税金が掛からないであったり、扶養に入れるなど聞かれたことがあるかも知れませんが、

実はこの103万円の壁の正体は、会社員が必ず引かれる経費と控除の合計なのです。

会社員は自分で使ったお金が経費になりませんので、給与に応じて自動的に経費が決まります。

それが、「給与所得控除」と呼ばれるものです。

控除と書いてありますが、これは給与所得にかかる経費なのです。分かりづらいですね。

そして、この給与所得控除はどんなに給与が少なくても、最低でも55万円になります。

また、会社員であっても会社員でなくても、必ず引かれる控除が「基礎控除」と呼ばれるものです。

この基礎控除は一律で48万円引かれます。

そして、この必ず会社員であれば引かれる給与所得控除の55万円と、全ての人が必ず引かれる基礎控除48万円の

合計が103万円になるんですね。

アルバイトやパートをしている人は常にマイナス103万が控えているので、

主婦や学生のアルバイトさんは103万円を越えなければ税金がかからないんですね。

しかし、この控除というのは枠が決まっています。控除で節税をするには限界があるのです。

「じゃあ所得を下げれば税金も安くなるから、『控除』ではなく、『経費』を使おう!」と思っても、

残念ながらサラリーマンとしてのお勤めのみの方は、こちらの経費は給与所得控除以外に使うことはできません。

個人事業主には、経費が発生する

しかし、ご自身で事業をされている方、いわゆる個人事業主の方は、この経費を使うことができるのです。

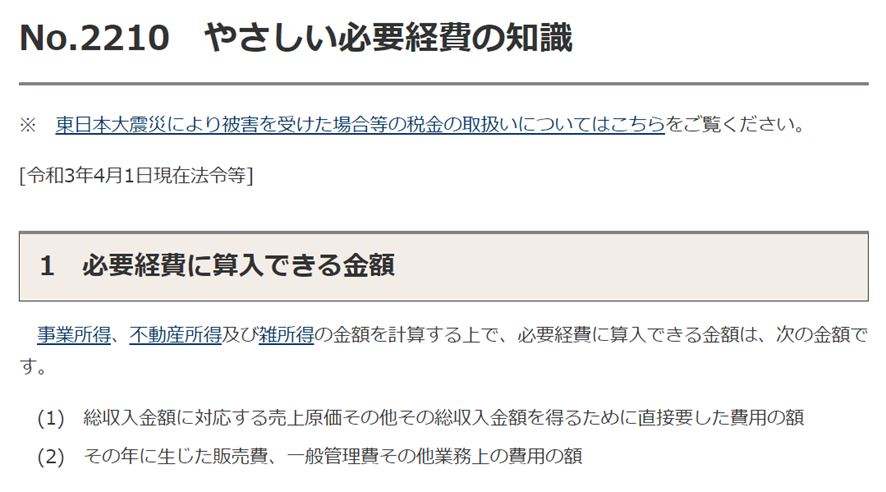

では、この経費はどのようなものが経費になるのでしょうか?

国税庁のHPにも記載のある通り、

収入を得るためにかかった費用が経費になります。

例えば皆さんが副業を、事業性を持って行えば、

会社員+個人事業主という形になるので、この経費が使えるようになります。

例えば、自宅を事務所として使っていれば、家賃も一部経費になり得ますし、

事業を立ち上げて、客さんに電話をしたり、メッセージを送るための

携帯料金やインターネット料金も一部通信費になり得ます。

普段生活費にしか消えないお金も、事業に必要なお金として使うと経費に変わってしまう

ということが起こります。

事業所得の赤字は損益通算可能

そして、ここで重要になるのが、「損益通算」という言葉です。

実は、給与所得と事業所得は損益通算可能というルールがあります。

損益通算とは、事業所得など他の所得がマイナスだった場合、

他の所得と相殺できるという仕組みです。

少し難しい話になりましたが、所得というのは収入とは違います。

所得というのは、収入から必要経費を引いたものを言います。

そして、収入よりも必要経費の方が多ければ、マイナスになる可能性があります。

税金はこの所得により計算されます。

所得の合計から、所得控除を引いたものに対して税率をかけます。

つまり、節税は所得を下げるか、控除を上げるか。この2つに絞られるのです。

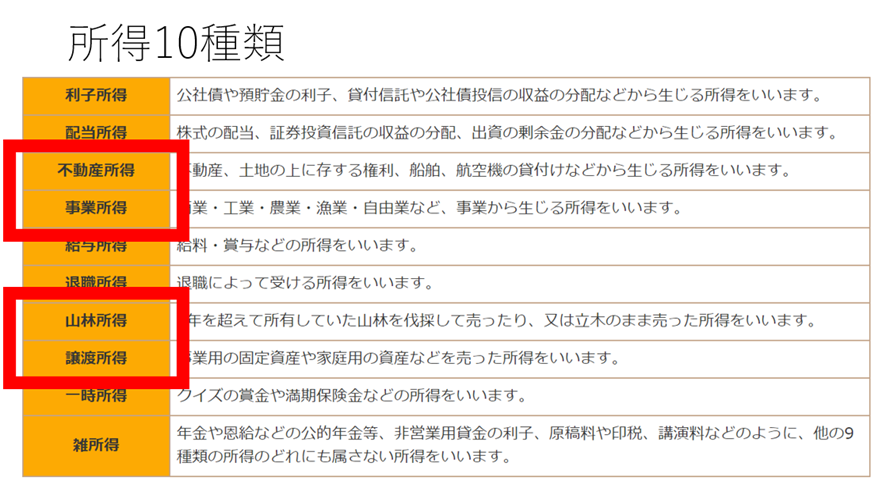

所得というと、みなさんお給料というイメージが強いかと思いますが、

所得というのはなんと10種類もあります。

これだけ様々な種類がある中で、不動産所得、事業所得、山林所得、譲渡所得、

この4つに関しては、給与所得と損益通算できるというのがルールです。

つまりみなさんが会社勤めをしながら、事業所得としての副業が赤字であれば、確定申告をすると税金が還ってくるのです。

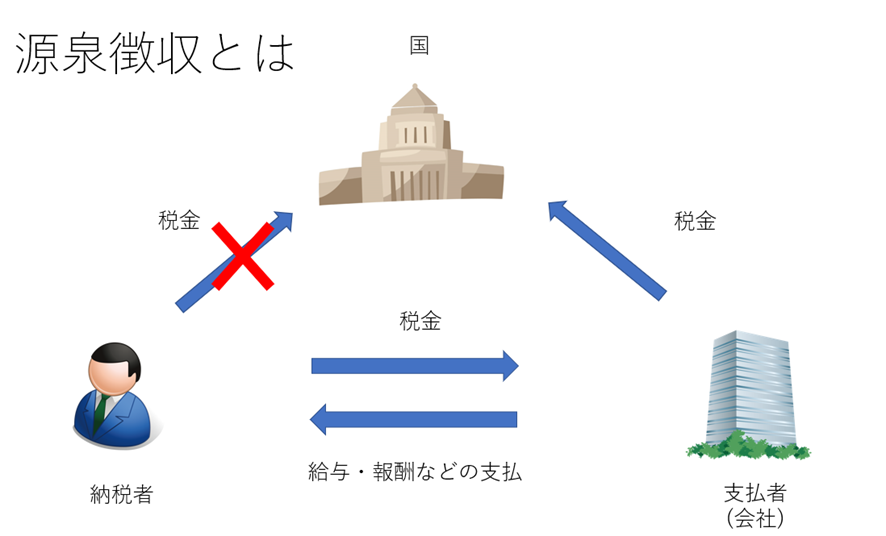

確定申告・年末調整・源泉徴収?

確定申告のお話をすると年末調整とはどう違うの?

と思われる方もいらっしゃるので、

年末調整とは何かについても少し触れておきたいと思います。

年末調整とは皆さんがお勤めの会社が概算で預かった

源泉所得税を正しい金額に計算し直す手続きです。

本来であれば皆さんがそれぞれ確定申告を行って

税務署へ納税するのが通常の流れになります。

ですが、全員が確定申告を間違いなく行うのも大変なので、

会社が代わりに皆さんから税金を預かって代わりに納税をするというのが、

みなさんが給料明細から引かれている源泉徴収税となります。

源泉所得税は、毎月の収入から計算しますが、1年が終わるまでは年収が分からないので、概算で徴収されている訳ですが、

最終的に年収が確定した際に、正確な所得税を計算し、取りすぎていた分は返して、不足分は給料から相殺する、という調整を行っているのが年末調整なのです。

ただこの年末調整というのは、先ほどあげた所得10種類のうち、

給与所得に関してしか考慮してくれません。

なので先ほどお伝えした損益通算を行うためには別途確定申告を行なって、

他の所得でマイナスがあったよと、税務署に申告する必要があるんですね。

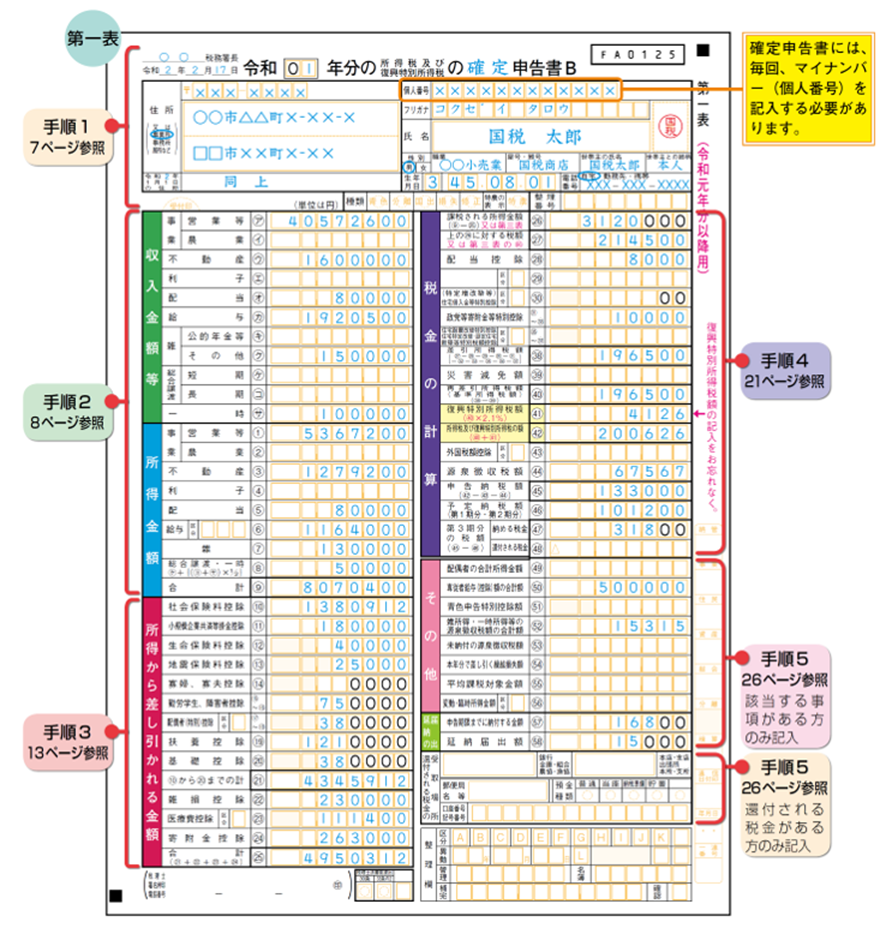

確定申告はどうやってやるの?

ただ確定申告をするには申告書を作成する必要があります。

このような書類を見たことはありますでしょうか。

出典:国税庁

出典:国税庁

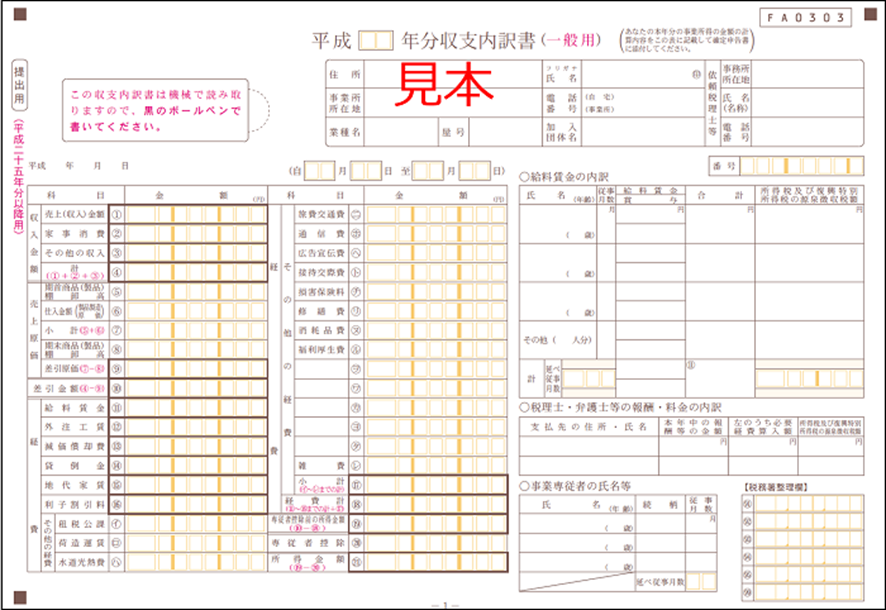

このような申告書と、事業をされている方は、収支内訳書(白色申告の場合)を作成する必要があります。

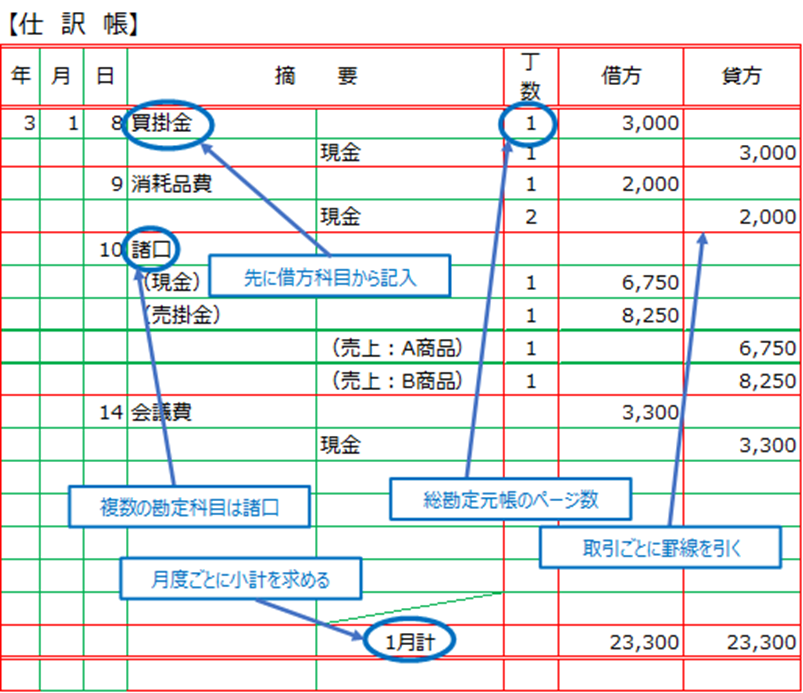

また、それだけでなく、提出する必要はありませんが、毎月何にいくらかかったかという帳簿をつける必要もあります。

ちなみに申告の方法としては白色申告と青色申告の2種類あり、

大まかにいうと白色申告の方が簡単で、青色申告になると若干難しくなります。

少し前までは白色申告の方は帳簿をつける義務はなかったのですが、

近年白色申告であっても帳簿付けの義務化が行われました。

出典:国税庁

出典:国税庁

そのため自分でご商売をされている方は帳簿をつけることが

国税庁により義務化されています。

次の1〜3の業務は税理士さんの独占業務になります。

つまり税理士さんではない方がこの業務を行ってしまうと、罰せられてしまいます。

よってFPにはこの業務はできません。

ただ帳簿付けのサポートや、一般的な事実をお伝えすることはFPでもできます。

また士業の方に相談する場合は相談料が1時間1万円などの

タイムチャージがかかってくることがあります。

そのため普段のやりとりは相談料をいただいていない形で仕事をしている、

FPさんに相談していただくのが良いかと思います。

確定申告は権利である

副業をされている方の中で、「まだ利益が出ていないから確定申告をしない」という方も多くいらっしゃいます。

確定申告は追加の納税がある場合は義務になりますが、逆に税金が戻ってくる場合は義務ではありません。

つまり、税金が還ってくる状況だったからといって、国は一切教えてくれません。

あくまで還付は、権利なのです。

確定申告は権利である。ということをしっかりと理解して節税していくことが重要です。