昨今新型コロナウィルス対策として数十兆単位のお金を政府がたくさん使っています。

そのお金はいったいどこから捻出されているのでしょうか?

今回は国の借金である国債の現状と国家破産への対策について解説していきます。

目次

国にお金を貸しているのは一体誰?

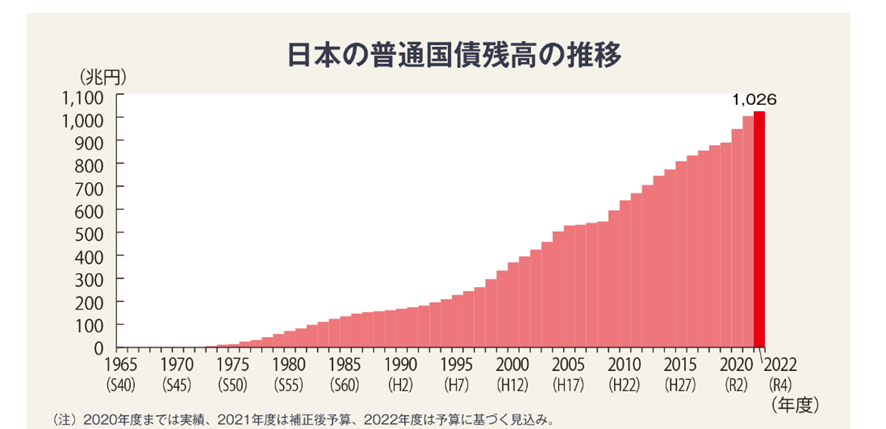

2022年度の普通国債残高見込みが1,026兆円となっております。

出典:財務省

約1,000兆円もの借金をしている状態になりますが、この他の債務を合わせるとこれ以上の金額になります。

「国債」って聞いたことはあるけど、実際に持ってないし、見ていないから自分には関係ないと思うかも知れません。

ちなみに日本国家が発行している国債を買っているのは、日本の銀行、ゆうちょ銀行、保険会社などの金融機関になります。

私たちは銀行に預貯金をしたり、保険会社に保険料などを支払っています。

私たちの個人金融資産を元手に金融機関は国債を買い続けて来ました。

つまり私たちの資産が金融機関を通じて、間接的に国債になっているのです。

ということは関係ないと思っていた、国の借金が自分と無関係ではないということになるのです。

財政状況の立て直しで私たちが受ける影響

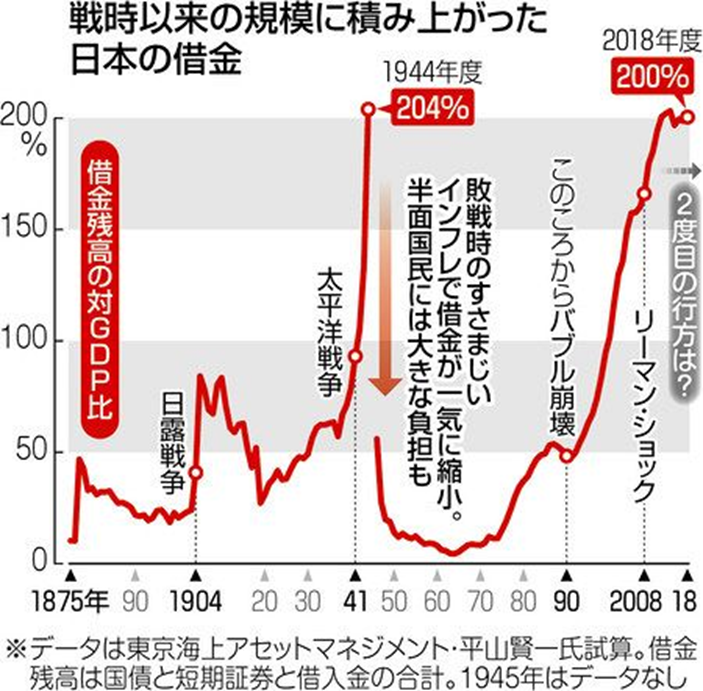

1990年のバブル崩壊頃から借金の残高はどんどん膨らんでおり以下のような推移になっています。

出典:東京新聞

現在日本のGDP は約550兆円で1,000兆を超える借金が対GDP比約2倍まで膨れ上がっています。

会社でいうところの売上に対して約2倍の借金をしている状態なので、この財政状況を立て直す必要があります。

国家財政を立て直す方法として考えられることとしては、増税そしてインフレです。

増税すれば個人資産は当然のことながら巻き上げられてしまいます。

インフレが進行すると、物の価値が上がります。

そうすると相対的に国民の円資産の価値は目減りすることになります。

その一方で国家の円の借金価値を減らすことができます。

増税とインフレのいずれにしても国民の資産が減ることにより国家の借金が減ることになる訳ですね。

そのために金融緩和という手段を取っているのですが、その影響をまとめた記事をご覧ください。

日銀は金融政策によって、デフレ経済の日本をインフレに誘導しようとしています。

年間2%の物価上昇率を目標として掲げていますので、徐々にですが円安方向に進んで行くのではないかと考えられます。

破産したら損をするのは?

現在国民が金融機関に預けている資産は約1,100兆円と言われています。

一方で日本国家の借金残高はそれを上回っており、返済不可能という状況まで来ています。

借金の利子も元本も返済も、新しい借金で返すような形を取っています。

もし万が一新しい借金ができなくなると、国債を返すことができないデフォルトという状態になってしまいます。

国債がデフォルトすることを国家破産と言います。

仮に国家破産が起こった場合、お金を借りている借主の国家と、お金を貸している貸主の国民のどちらが損をするのでしょうか?

国家の話だと規模が大きすぎてイメージがしづらいので、個人間のお金の貸し借りを想定してみます。

貸主はお金を貸していますので債権という資産を持ち、借主はお金を借りているという債務という負債をかかえます。

この状態でもし借主が自己破産をした場合、借金を合法的に踏み倒すことができてしまいます。

ということは破産をする事で借主に損はありません。

一方で貸主の債権という資産はなくなってしまいます。貸したお金が返ってこないということになる訳です。

貸主は貸したお金を回収できなくなるので、破産が起こった際に損をするのは貸主の方ということですね。

規模を国家と国民に戻して考えてみましょう。

破産した場合、国家は借金が帳消しになりますが、損をするのは貸主である私たち国民ということになります。

しかし万が一にでも国家財政を破綻させてしまうと、大変なことになりますので、国家破産を回避するためにも、金融緩和は重要な役割を担っています。

国家破産が起きてしまわないように、金融緩和によりインフレ円安誘導が行われている訳ですね。

ただしインフレ円安誘導は日本円の価値を下げることにつながります。

つまり私たちの円資産の価値が目減りしていくことになってしまいますので、対策を打たなければならないのですが、どのようにするのが良いのかは、是非身近にいるファイナンシャルプランナーの方を頼ってみて下さい。

ハイパーインフレ、預金封鎖とその対策

もし万が一国家が破産した場合には、一体どのようなことが起きてしまうのでしょうか?

そしてその事態に備えるには、何をすべきなのかを解説していきます。

国家が破産するとハイパーインフレという現象が起こります。

どういうことかというと今日は100円で買えたジュースが、明日は100万円になってしまうということです。

ただし日本円では100万円ですが、ドルなら今日も明日も1ドルで同じジュースを買うことができます。

つまりジュースの価値が変動したのではなく、100万円の価値が、1/10,000の価値まで暴落してしまったということです。

日本国家が破産した場合、日本のお金の信用もなくなります。

完全に日本円の信用が無くなると、円の価値が紙屑となってしまう訳です。

実際ロシアが破産した時には、ロシアの通貨のルーブルが大暴落しました。

ルーブルをたくさん持っていた人達はハイパーインフレによって大打撃を受け、資産を大幅に失ってしまったのです。

対策としては、金や不動産のような現物資産を持つことや、ビットコインなどの暗号資産を持つことも選択肢になると思われます。

そして何より対策になるのはドルなどの外貨を持つことです。

仮に日本が財政破綻しても日本以外の国の通貨は信用を失いません。そのため外貨を持つことが重要になってきます。

また国家が破産すると、預金封鎖が発令される恐れがあります。

預金封鎖とは、金融機関に預けている預金などが下ろせなくなり、そしてそのうちの大半は国に没収されるということになります。

実際に日本は戦後の財政難のため、預金封鎖を発令したことがあります。

出典:毎日新聞

財産税という税金がかけられて9割近くの財産が没収されたそうです。

また預金封鎖の対象になるのは円預金だけではありません。外貨預金や外国債権なども対象となります。

実際ロシアが国家破産した際には、国内の金融機関で外貨を持っていた人は預金封鎖で没収されてしまったそうです。

しかしロシア国外の金融機関に預けられていたドルなどの外貨は没収されることはありませんでした。

そのためもし日本が国家破産した場合には、日本国内の銀行の外貨預金、外国の銀行の日本支店に外貨を持っていた場合でも預金封鎖から逃れられないということになります。

海外の金融機関にドルなどの外貨を持っていれば預金封鎖から逃れることができるのです。

海外の金融機関とCRS(コモン・レポーティング・スタンダード)

ただし、海外であればどこでも良い訳ではありません。国外に財産を置くということを考えた時に重要なことがあります。

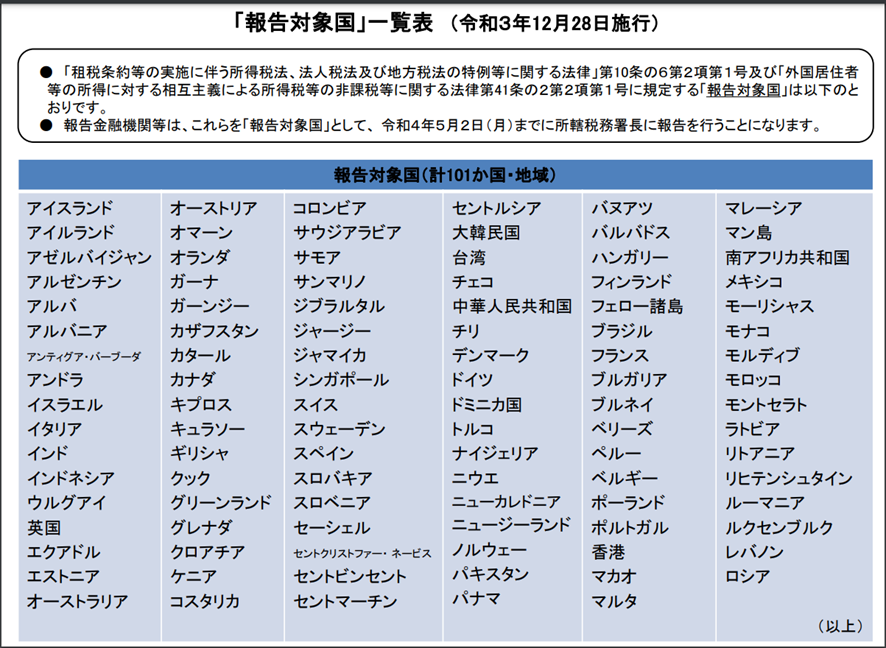

それがCRSという制度です。CRS(コモン・レポーティング・スタンダード)の略がCRSです。

現在約100か国以上が参加している制度なのですが、税金が完全に免除されたり、非常に税率が低い国や地域のタックスヘイブンと言われている、スイス、モナコ、香港、シンガポールなども参加しております。

出典:国税庁

ご覧の通り米国以外の先進国はほぼすべて加入しています。

日本も2018年から参加しており、加盟している国の金融機関にある口座の情報を国家間でお互いに報告し合いましょうというルールになっています。

つまり上記の国の金融機関に預けている資産の状況は、日本国政府にはガラス張りということになっている訳ですね。

残念ながら外国の金融機関に預けたから安心できるというわけではないのです。

こういった制度も理解した上で資産を守るのは至難の業なので、是非身近なファイナンシャルプランナーの方を頼って下さい。

tokyo-fp-salon.com

tokyo-fp-salon.com